簡述

過去,一直有很多評論員講,近期美國好似經濟有少少復甦,美元轉強,資金會流走,利息會上升,香港樓市就要大跌云云。強美元下,香港出口及服務價格水平相對較其他地方為高,從而影響香港競爭力。尤其根據過往1997年 - 2002年的經驗,當年在強美元周期下,樓價更大跌6 - 7成,何其恐怖!近期美匯指數轉強,由80升至近期曾升穿100,我會嘗試以多個不同角度去分析到底強美元會否對香港樓市構成重大壓力,以及香港目前的基本因素能否抵禦強美元的衝擊。

美匯指數與香港樓價的趨勢及變化

開始前,我將1998年1月至今CCL 與美匯指數的走勢於圖1畫出來,然後再睇睇兩者的關係。從圖1看:

A - B的位置

1998年年初至2002年年初,美匯升,港樓大跌。

B - C的位置

2002年初至2008年中,美匯跌,CCL由2002 - 2003年低位升至2008年中的70幾多。

C - D的位置

2008年中至2011年中,美匯由100跌至80,CCL則由約60點升至100左右,金融海嘯爆發期間則除外。

D - E的位置

至於,在2011年中至2014年中,美匯在80多附近牛皮、冇升跌,但CCL由低位的95升至120左右。

E - F的位置

由2014年中至今,更出現美匯升、樓價升比較怪異的現象。其實從圖1看,由2011年中起,美匯指數與香港樓價的反向走勢並不如以前年度般明顯,甚至更出現兩者同步的反常現象。

圖1

為何近年美匯與樓價出現成正比的奇怪現象?

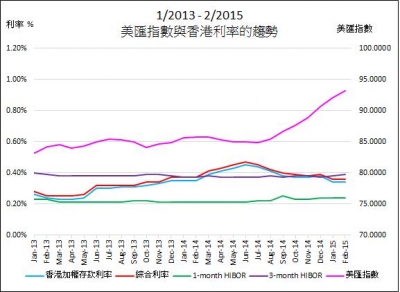

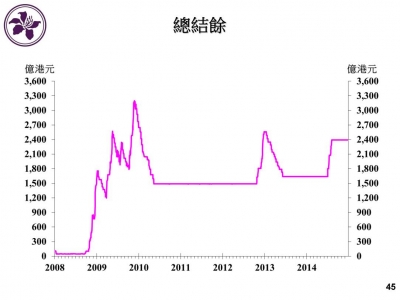

一直以來,宣稱因美匯上升而樓價下跌的傳媒及評論員,他們一直堅持的論點是美元上升、資金外流、利率上升、樓價下跌。從圖2看,美匯由2014年中起上升,但是香港銀行的綜合利率及加權存款利率反而下跌,以及 1 - 3個月 HIBOR都保持穩定。再者,從2014年中起,銀行總結餘更由約 HK$1,600 – 1,700億升至2014年末的HK$2,400億。以上述利率走勢及銀行總結餘水平去看,反映香港市場資金情況十分充裕,並無明顯資金外流的跡象,即使美匯持續上升。

圖2

圖3

從圖2 - 3去看,今次強美元之下根本並無出現傳媒口中的資金外流及利息上升的情況。我們不能好似報章評論員般「一本通書睇到老」,不能每次單憑過去的經驗,就夾硬話今次美元強、港息要升、樓價就要跌,歷史雖有參考價值,但仍要與現實情況及當時的基本因素作比對,這樣的預測才有價值。至於今次出現強美元的原因並非來自美國經濟過熱、有高通脹壓力、聯儲局須要從市場抽走資金以調控過熱經濟(2005 - 2007年的情況),而今次的強美元是來自其他國家減息及增加QE所致,所以市場資金仍是十分充裕。

講開利息,2014年1月時有段大家可能已遺忘的新聞,不過頗值得留意。其實在2013年尾、2014年初,美國當時慢慢開始落實退市及減 QE等措施,當時很多新興市場出現走資及匯價急跌的情況,這些新興市場須急急腳及大幅加息去支持匯價及調控走資(詳情可參閱圖4)。但是,短時間內突然大幅度加息其實會嚴重影響經濟。

圖4

節錄自2014年1月30日東方日報“土耳其加息勢累經濟” 一文

若根據圖2及圖3,2014年初該段期間的香港利息及銀行總結餘情況基本保持穩定,香港的資本市場並無因美國退市而出現如上述新興市場般的動盪。我個人認為,這是與香港實施一系列限貸措施有關,尤其在限制樓市借貸上。經過97年亞洲金融風暴洗禮後,今天香港整體經濟及銀行體系在借貸上並無出現「借大左」的情況。由於今天香港沒有將QE多出來的錢濫借至實體經濟外,以及香港財政健全及有規律,以致2014年初美國講退市時香港資本市場並未受到衝擊。至于1997年 - 2014年香港存款、貸款及 Nominal GDP 的情況,詳情可參閱圖5。

圖5

相反,為支持經濟快速發展,當時很多新興國將QE 多出來的資金借出實體經濟以支持消費、投資等,但是借出實體經濟的資金不能一下子馬上話收就收回來。但因美國話退市後,熱錢一下子便會離開新興國,這樣就使到新興國的資本市場突然出現資金短缺及動盪,其匯價馬上急跌,進口價急升的現象。為支持匯價及資本市場穩定,這些新興國唯一可以做的就只是馬上大幅加息,但這樣急速的加息當然會損害經濟。1997年時的香港也因為「借大左」而出現上述一模一樣的情況,當時存款也有約HK$26,660億,但貸款則有HK$41,210億,當時借大左約1.1倍1997年的GDP。

圖6 (Not-in-use)

美國加息,香港要跟嗎?

導致今次強美元的一個原因是,市場預期美國會比其他經濟大國較早加息。在聯系匯率下,一般人認為美國加息,香港便要跟隨。但現實係,由2007年金融海嘯至今,聯邦基金利率合共減左5厘多,但香港至今只減左3厘,兩者當中有約2厘息差,詳情可參閱圖7。因此,很多人認為的美國加息、香港便要馬上跟隨,我對這個論點是相當有保留,尤其今天香港並無「借大左」的情況,出現新興市場般走資機會不大,我認為等香港加息還是須要相當耐性。

以今日美國乍暖還好寒的經濟情況來看,我估美國加息半至一厘應該都好勉強,尤其其他國家已開始放水及減息的情況下,美匯已變得好強,當美國加息即使是1/4厘,亦會使到美息 (in relative terms) 變得好高。不過,加息對美國並非冇好處,因為加息可引渡資金流入美國,支持其資本賬、股市等。

圖7 香港最優惠利率與美國聯邦基金利率(1/2006 – 1/2015)

關於按息反而有一點要留意,就是金管局要求銀行明年中前將按揭組合的風險加權比率下限升至15%水平,這會使到銀行資金成本上升,理應有機會使到按息會上調。到底是現有貸款及新造貸款按息一齊加,或者只加新造貸款按息,這個我就不太確定。不過,若只加新造貸款按息,對舊業主冇壓力,只會使到現有業主更不願賣樓,尤其時間仍是業主的朋友。

強美元下的香港基本因素

坊間好多人認為過去曾發生多次強美元、港樓跌的現象,就認定今次美元強港樓便要跌。但我認為要預測強美元下的港樓表現,必須要知道兩件事:

第一是導致強美元背後的原因,譬如,1980年初,聽D前輩講,當時香港供樓要20厘,但當時導致20厘息的原因是1979年石油危機導致油價及通脹急升,當時原油價格從1979年的每桶15美元左右最高漲到1981年2月的39美元,當時聯儲局長Paul Volcker大幅加息撲通脹,他任內3月國庫卷曾見21厘;至於今次強美元的原因是,美國QE退市及開始「擬幻擬真」的加息,但同時其他大經濟體系則增加QE及減息,一來一回美金相對其他貨幣就會變強,但實際上市場資金沒有因美國所謂退市及強美元而減少。

第二,必須知道香港的經濟基本因素能否抵禦強美元帶來的衝擊。若然,香港有好強的基本因素(豐厚的儲蓄及政府財政儲備)且無「借大左」,強美元便不能如1997年金融風暴般衝擊到香港經濟。若然,香港經濟基礎脆弱及「借大左」,就算強美元與否,一樣會爆煲。爆煲後,香港要削減消費及投資去減債,若然這個減債過程中遇上強美元,經濟情況只會更雪上加霜,情況好似1998 - 2003年般。

以下我嘗試以宏觀、high level去看看今日香港的債務情況及是否有「借大左」:

1:家庭債務佔GDP 約6成多?

某人經常話現在家庭債務(信用卡、按揭、私人貸款)佔GDP 6成,與2002年時的歷史高位相若,好危險,詳情如圖8。的而且確,2014年第3季這所謂的家庭負債比率更上升至64.2%,而1997年這個比率只是約48%,今日個數64.2%望埋去好似好恐怖。但是,金管局這個所謂的家庭負債佔GDP 的比率完全忽略左債務與存款之間的差距。若然今天香港人在擁有足夠的儲蓄,就算比以前借多左,是否就等如「借大左」。

圖8

1997年12月,認可機構存款只有$26,660億,而認可機構貸款卻有$41,210億,淨貸款$14,550億,當年GDP約$13,730億,貸款 > 存款約1997年GDP 的1.1倍。2014年12月,存款有$100,740億,貸款$72,760億,2014年末淨存款約$27,980億,是2014年GDP 的1.3倍。若考慮今日擁有的豐厚存款及存貸兩者之間的差異後(圖9),這個今天所謂什麼家庭債務佔GDP 約6成的說法是否已變得毫無意義,具體數字可參閱圖5。

若然今天香港市民及政府並無「借大左」及擁有豐厚的儲蓄,大家要認真考慮一下強美元是否能衝擊到本港樓市。獨孤一味用GDP 6成去靠嚇有咩用,老實說,唔識就俾佢嚇死,識果D就真係俾佢笑死,實實在在搵多D地、起多D屋好過,「驚方」用得多冇用架,咪搞到冇哂公信力,為咩呢?

圖9

2:貸款的結構

從圖5及圖9去看,由1997金融風暴後,認可存款 > 貸款的差距逐漸拉闊,當然這是一個很好的趨勢,這很大程度反映香港沙士後的經濟繁榮並非由過度借貸所致,且有豐厚的儲蓄,因為靠過度借貸得到的繁榮最終係要還,情況有如今日歐豬一樣。

若然深入研究當中認可機構的貸款的組成部份,會發現一個很有趣的現象。根據圖10,由2004年12月時,用于香港境內的貸款佔整體貸款約89.2%,但是,2014年12月用于香港的貸款佔整體貸款的比率下跌至69.7%,而用于境外的貸款由2004年12月的10.8%升至2014年的30.3%。反映香港本地經濟持續強勁增長的同時,但原來用于本地的貸款之比例卻由2004年的9成下跌至2014年的7成,過去十年認可機構之存款還一直高於其貸款約GDP 1.3 – 1.9倍。

從圖10可以看到,導致用于本地的貸款之比例由2004年的9成下跌至近期的7成,主要來自幾個近年被標籤為「萬惡」的貸款用途:

<1>

個人購買私人住宅物業按揭貸款由2004年的28.3%,一直下跌至2014年的14.2%。

<2>

用于建造業及物業發展與投資的貸款由2004年的17.9%,上升至2008年的20.9%,然後下跌至2014年的14.6%。

<3>

用于與財務公司的借貸由2004年的7.8%,升至2008年的8.6%,然後下跌至2014年的5.4%。

<4>

用于個人 - 其他(信用卡及私人貸款)由2004年的6.9%,升至2007年的7.5%,再跌至2014的6.2%。

從圖11可以看到,用于香港本地的貸款按年計的增幅(包括住宅按揭、物業發展/投資、與財務/金融公司借貸、個人貸款信用卡等)一直遠遠跑輸境外貸款的升幅,再加上認可機構存款大於貸款約1.3倍香港GDP及政府擁有豐厚儲備,香港整體「借大左」的風險其實好低。

圖10

圖11

3:政府的財政儲備

引述林奮強先生“未來基金一錯再錯 香港可有未來?”一文(刊登于2015年3月3日),其中有一段如下:

「政府可用儲備有$15,000億,佔GDP約70%。若按歐盟的財赤安全線每年GDP的3%去計,這筆錢可讓香港「搣」23年!又或者,2000年代初科網泡沫、911、沙士打擊下,4年間財赤總額是1,700億,極粗略估計,1.5萬億足夠抵禦同樣衝擊近9次。…….. 而且,過去5年是環球經濟自大蕭條以來最差時期,香港依然錄得每年GDP 3%的盈餘…….」。

個人覺得,香港在政府及市民有錢到咁的情況下,歐盟都仍未爆,香港就要先爆,我估普遍業主應該會認命吧,冇得怨,如果係咁,真係抵輸啦……..

圖12

若然,今天香港擁有堅實的財政底子,市民及政府且並無「借大左」的情況,就算真的出現強美元引申的資金外流、或者甚至很多人口中但卻「up」唔出的黑天鵝,香港是否真的會頂不住,倒值得大家想一想。

4:財務公司的影響

節錄自金管局副總裁阮國恒2015年3月20日“財務公司的物業按揭貸款情況與逆周期措施” 一文,內容如下:

1. 金管局有否了解財務公司承造物業按揭貸款的情況? 有沒有最新的數據? 對樓市和銀行體系有何影響?

金管局不時要求銀行提供它們貸款予財務公司的資料,以便了解銀行與財務公司的信貸關係。根據金管局收到的資料,在2014年12月底,有45間銀行向59間財務公司提供融資。當中,29間財務公司有經營物業相關貸款業務,這包括大部分目前市面上比較活躍的財務公司,涉及以物業抵押的貸款(包括按揭和其他一般周轉使用)總額約為92億元(去年6月底為86億元),跟本港銀行業總體約9,900億元未償還住宅按揭貸款總額比較,僅約為百分之一。可見財務公司借出的置業貸款金額並不足以影響香港樓市的發展。

此外,香港銀行向該59間財務公司提供融資的總額只有270億元,佔銀行體系總貸款額不足0.4%,比例甚低。當中,有提供物業相關貸款的29間財務公司從銀行取得的資金總額為200億元。因此,這些財務公司是否穩健,並不會對銀行體系帶來系統性影響。

若大家有興趣,可到金管局網頁參閱全文。

總結

從近期的強美元趨勢下,香港根本並無出現很多傳媒評論員口中的走資及加息,甚至近期利率在強美元下更有下跌旳趨勢。要知道強美元下是否對香港樓市的影響,必須要知道導致強美元的背後原因,不能一通書睇到老就話美元強樓價跌,否則只會得出離天萬丈的結論。其次,就算美國要「真加息」又如何,以美國今天乍暖還寒的經濟情況,可以加息幾多厘呢?利息係相對的,當美國加息少少,而其他國家則減息,美息(in relative terms)尤如係大升一樣,對經濟復甦的影響不能被低估。還有一點,金融海嘯時,香港並未完全跟足美國減息的步伐,就算美國加息,香港仍有很大不跟隨加息的空間。

還有一點,就算香港真的出現強美元下的走資,大家仍要想想香港市民及政府是否擁有足夠的底子,去抵禦走資對經濟的衝擊。

|